Bài Viết Mới

5/23/2024

Định giá startup bằng phương pháp Chiết khấu Dòng tiền (DCF) – Hướng dẫn từng bước dễ hiểu và thực tế

Nhiều founder khi gặp nhà đầu tư thường nghe câu hỏi:

“Startup của bạn đáng giá bao nhiêu?”

Nếu bạn không có một con số có cơ sở tài chính rõ ràng, bạn sẽ rất khó gây dựng niềm tin. Một trong những phương pháp chuyên nghiệp nhưng vẫn dễ tiếp cận để trả lời câu hỏi này chính là DCF – Chiết khấu dòng tiền.

Bài viết này sẽ hướng dẫn bạn từng bước để định giá startup bằng phương pháp DCF, dù bạn không có kiến thức nền về tài chính. Ngoài ra, bạn sẽ có ví dụ chi tiết với số liệu cụ thể để thực hành ngay.

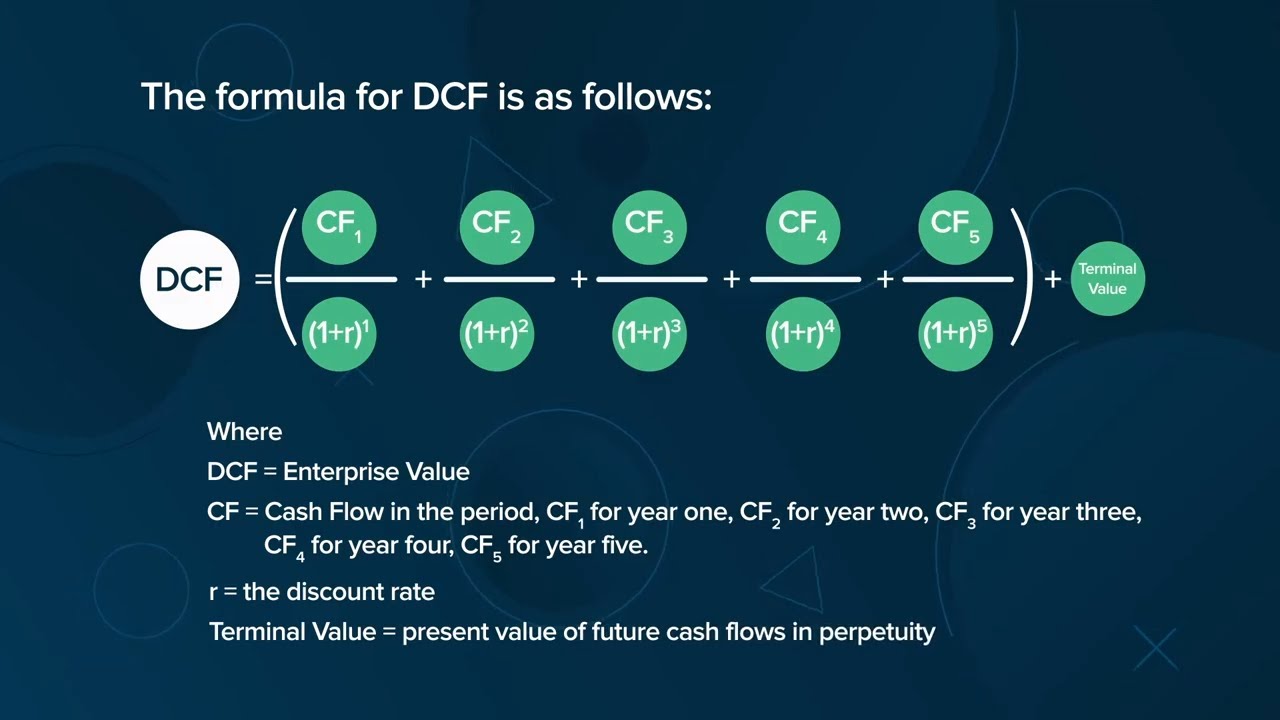

DCF là gì?

DCF (Discounted Cash Flow) là phương pháp định giá một doanh nghiệp bằng cách:

-

Dự đoán dòng tiền mà doanh nghiệp sẽ tạo ra trong tương lai

-

Chiết khấu những dòng tiền đó về giá trị hiện tại

-

Cộng tất cả để ra giá trị của doanh nghiệp hôm nay

Trong đó:

➤ CF: Dòng tiền dự kiến của công ty trong các năm 1, 2,...,n.

➤ r: Tỷ lệ chiết khấu.

➤ DCF (Discounted Cash Flows): Các dòng tiền đã được chiết khấu, đại diện cho Giá trị của doanh nghiệp.

Tư duy đằng sau phương pháp này là:

“Tiền có giá trị theo thời gian. Một triệu đồng hôm nay có giá trị hơn một triệu đồng nhận sau 3 năm.”

Tổng quan quy trình DCF

Quy trình định giá bằng DCF gồm 5 bước:

-

Lập dự báo tài chính cho 5 năm tới

-

Tính dòng tiền tự do (Free Cash Flow – FCF)

-

Chiết khấu dòng tiền về hiện tại

-

Tính giá trị dài hạn (Terminal Value)

-

Cộng lại toàn bộ để ra định giá

Ví dụ thực tế: Startup giao trái cây FreshDrop

Giả sử bạn đang vận hành một startup tên là FreshDrop – chuyên giao trái cây tận nhà. Bạn cần định giá startup này để kêu gọi vốn.

Bước 1: Lập dự báo tài chính 5 năm tới

Dựa trên kế hoạch kinh doanh, bạn ước tính:

| Năm | Doanh thu (tỷ VND) | Chi phí (tỷ VND) | EBIT (tỷ VND) |

|---|---|---|---|

| 2025 | 12 | 11 | 1 |

| 2026 | 18 | 16 | 2 |

| 2027 | 25 | 21.5 | 3.5 |

| 2028 | 30 | 25 | 5 |

| 2029 | 35 | 29 | 6 |

EBIT = Lợi nhuận trước thuế và lãi vay

Bước 2: Tính dòng tiền tự do (Free Cash Flow)

Free Cash Flow là số tiền thật sự bạn có thể “rút ra khỏi công ty” để chia cổ tức, tái đầu tư, hoặc trả nợ.

Cách tính FCF:

Giả sử:

-

Thuế suất = 20%

-

Khấu hao năm đầu = 100 triệu, tăng dần

-

Chi phí đầu tư (CAPEX): mua xe, kho bãi, công nghệ

-

Vốn lưu động tăng theo quy mô

Bảng tính FCF (đơn vị: triệu VND):

| Năm | EBIT | Thuế (20%) | Khấu hao | CAPEX | Vốn lưu động | FCF |

|---|---|---|---|---|---|---|

| 2025 | 1,000 | 200 | 100 | 300 | 150 | 450 |

| 2026 | 2,000 | 400 | 150 | 400 | 200 | 1,150 |

| 2027 | 3,500 | 700 | 200 | 600 | 300 | 2,100 |

| 2028 | 5,000 | 1,000 | 250 | 800 | 350 | 3,100 |

| 2029 | 6,000 | 1,200 | 300 | 1,000 | 400 | 3,700 |

Bước 3: Chiết khấu dòng tiền

Tiền trong tương lai không còn nguyên giá trị ở hiện tại, vì vậy cần chiết khấu.

Giả sử nhà đầu tư kỳ vọng lợi nhuận 18%/năm → r = 0.18

Sử dụng công thức:

| Năm | FCF | Hệ số chiết khấu (18%) | Giá trị hiện tại |

|---|---|---|---|

| 2025 | 450 | 0.847 | 381.36 |

| 2026 | 1,150 | 0.718 | 825.91 |

| 2027 | 2,100 | 0.609 | 1,278.12 |

| 2028 | 3,100 | 0.516 | 1,598.95 |

| 2029 | 3,700 | 0.437 | 1,617.30 |

Tổng giá trị hiện tại dòng tiền 5 năm: 5,701.64 triệu VND

Bước 4: Tính giá trị dài hạn (Terminal Value)

Doanh nghiệp không chỉ hoạt động 5 năm, nên cần tính thêm phần giá trị từ năm thứ 6 trở đi.

Áp dụng công thức:

Giả định:

-

FCF năm 2030 = 3,700 × 1.03 = 3,811 triệu

-

Tăng trưởng dài hạn g = 3%

-

r = 18%

Chiết khấu về hiện tại:

Bước 5: Tổng định giá

| Thành phần | Giá trị (triệu VND) |

|---|---|

| Tổng dòng tiền 5 năm | 5,701.64 |

| Giá trị dài hạn (TV) | 11,117.34 |

| Tổng định giá doanh nghiệp | 16,818.98 (~16.8 tỷ VND) |

Kết luận

Phương pháp DCF giúp bạn có một cách định giá startup bài bản, hợp lý, và có thể giải thích rõ ràng với nhà đầu tư. Nó không chỉ giúp bạn gọi vốn dễ hơn, mà còn giúp bạn hiểu sâu hơn về chính doanh nghiệp của mình.

Tuy nhiên, để kết quả đáng tin cậy, bạn cần:

-

Dự phóng tài chính sát với thực tế

-

Hiểu rõ cấu trúc chi phí và đầu tư của doanh nghiệp

-

Lựa chọn tỷ lệ chiết khấu phù hợp với mức độ rủi ro

Nếu bạn chưa quen với tài chính, hãy bắt đầu với file mẫu và thử tính cho chính startup của bạn.

#DinhGiaStartup #DCF #ChietKhauDongTien #Valuation #StartupVietNam #KhoiNghiep #TaiChinhDoanhNghiep #DinhGiaDoanhNghiep #DauTuStartup #KeHoachTaiChinh